El uso de esta herramienta tecnológica, impulsada desde las Fintech, será la puerta de entrada para lograr un 100% de la banca digital en el Perú, según especialistas del estudio Vodanovic.

Arturo tiene pichanga este fin de semana y se encarga de hacer la “chancha” con sus amigos para pagar el alquiler de la canchita del barrio. Le tocó organizar el partido de la semana y debe separar las dos horas para el juego.

—Genteeee, depositen a mi Plin. —Escribe en “Pichanga y chelas”, el grupo de WhatsApp donde están sus patas, que son más cheleros que futboleros. Los jóvenes deportistas tienen entre 18 y 25 años, aproximadamente.

La loza deportiva es de cemento duro, rompe piernas, y la tarifa es de S/ 144 por las dos horas. Para el encuentro semanal se reúnen 12 personas, 6 por equipo, y cada uno debe abonar S/ 12,00.

Al rato, Arturo recibe las notificaciones en el WhatsApp grupal, con el pantallazo del aporte de cada uno. Algunos se demoran, otros son ágiles en transferir el dinero desde su móvil. Los más roñosos, le dicen “pon tú y te pago cuando llegue a la canchita del barrio”.

Contratar las dos horas de juego fue posible con el uso de la tecnología y el pago a través de un monedero digital.

La mayoría “yapeó” o “plineó” para cumplir con la “chanchita” impulsada por Arturo, que a su vez completó el dinero con anticipación y plineó los 144 soles al administrador, quien separó la cancha de loza para las dos horas solicitadas, entre las 7 y 9 de la noche. Solo un par cumplió su parte con un billete de diez soles y dos monedas de sol, antes de iniciar el juego.

Arturo y sus amigos de “Pichanga y chelas” forman parte del grupo de jóvenes que mayoritariamente utilizan los monederos digitales para pagar, recibir, transferir dinero de forma instantánea y segura.

Y cada vez es más común ver en los establecimientos comerciales, en las bodegas de barrio, en las panaderías, en los puestos de mercado, en los taxis, en los mototaxis, en los cines, en las entidades oficiales, entre otros, una imagen con un código QR de Yape y Plin o un número de celular para facilitar la transacción comercial.

Y aunque en promedio, en el país, más del 40% ya utilizan una billetera electrónica para sus transacciones, la cifra sube a 64% en los jóvenes de entre 18 y 29 años, que coincide con el grupo etario de “Pichanga y chelas”.

En tanto, un 43% es empleado por personas entre 30 y 40 años, según el último reporte de la Superintendencia de Banca y Seguros y AFP (SBS) refiere Karina Chinguel, socia senior del Estudio Vodanovic.

“Es el producto financiero con mayor crecimiento en los últimos años en el Perú, llegando a la mayoría de segmentos de la población”, precisa.

Crecimiento consistente

El exponencial crecimiento de los pagos a través de las billeteras digitales en el Perú, tiende a convertirse en la puerta de entrada para la banca 100% digital, según lo señala Ljubica Vodanovic, fundadora de la firma legal que lleva su apellido. Además, permitirá que las personas tengan una variedad de servicios directamente desde su teléfono celular.

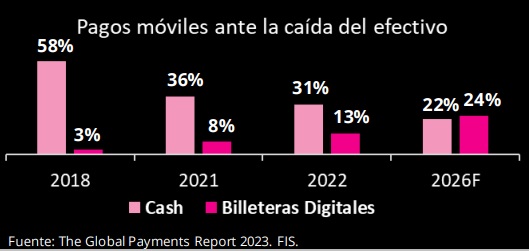

En América Latina, el uso del dinero en efectivo descendió estrepitosamente desde un 58% en el 2018 hasta 31% en el 2022 y se estima que para el 2026, baje a 22%, según The Global Payments Reports FIS.

Mientras tanto, los pagos digitales subieron ostensiblemente desde un 3% en el 2018 hasta 13% en el 2022 y según el mismo reporte se estima que se incrementará a 24% para el 2026.

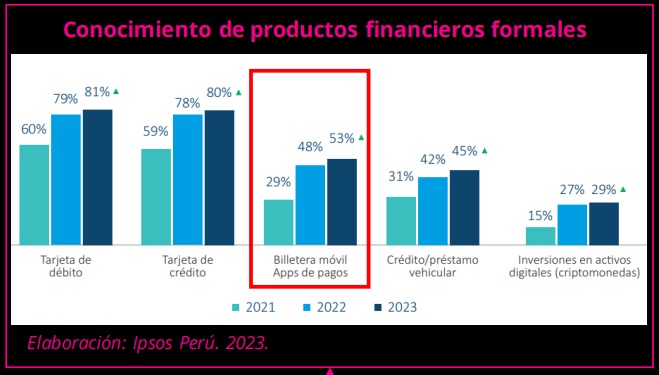

Un estudio de Ipsos Perú, revela que más personas en el país ya saben de este sistema. El conocimiento de la existencia de la Billetera móvil o aplicaciones de pagos, subió de 29% a 53% desde el 2021 hasta el 2023.

Pero también se elevó, según el mismo estudio, la tenencia de ahorros a través de Billeteras digitales o aplicaciones, que pasó de 11% en el 2021 a 31% el año pasado. Un crecimiento significativo.

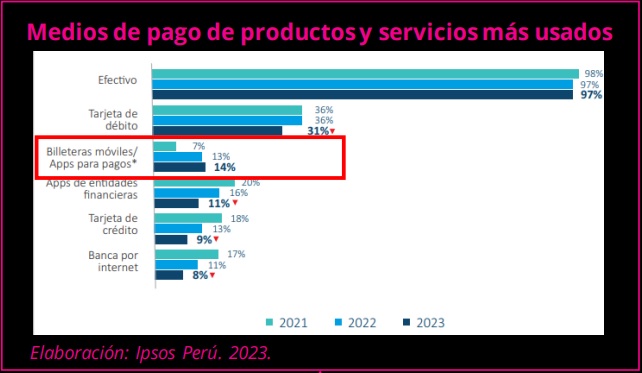

El uso de otros medios de pago, como el efectivo, la tarjeta de débito, las aplicaciones de las entidades financieras, la tarjeta de crédito y la banca por internet, descendió desde el 2021 al 2023.

Como era de esperarse, el único medio de pago que se incrementó de manera vertiginosa es el de las billeteras digitales, que trepó de 7% en el 2021 a 14% en el 2023, y que se constituye en el segundo medio de pago más importante del país, luego del dinero en efectivo.

Para abril de este año, 14 millones 200 mil personas utilizan Yape, de los cuales, 2 millones 700 mil tuvieron acceso a su primera cuenta de ahorros con la finalidad de activar su billetera digital, según un estudio de Lupana, que el Estudio Vodanovic utiliza como fuente.

“Esto es inclusión financiera, y con ello ahora cada vez más personas, pueden acceder a otros productos financieros”, señala entusiasmada, Ljubica Vodanovic.

El monto permitido para las transacciones también creció y pasó de un máximo de S/ 500 a S/ 900 diarios e irá subiendo paulatinamente, conforme a las necesidades y el crecimiento del mercado.

Abono de remuneraciones

La tendencia es que las Billeteras digitales implementen cada vez más funciones a las ya conocidas.

Y aunque la legislación permite que las aplicaciones vinculadas a los bancos del sistema financiero peruano, como Yape o Plin, pueden recibir por esta vía el pago de las remuneraciones de los trabajadores de las empresas, se debe apostar a que las Empresas Emisoras de Dinero Electrónico (EEDEs), también puedan hacerlo.

“Se requeriría una modificación del Decreto Legislativo 1499 para que las EEDEs puedan dar la facilidad de transferir sueldos en la billetera digital”, apunta María del Carmen Yuta, socia del citado estudio legal.

Un punto importante en el avance de la inclusión financiera a través de medios digitales, es la publicación, el pasado 16 de abril, del Reglamento de Pilotos de Innovación de Dinero Digital”, a través de la Circular N° 0011-2024 del Banco Central de Reserva del Perú (BCRP), que permitirá que las billeteras digitales sean puerta de entrada a los servicios financieros en las zonas del país donde los bancos no llegan.

“Con ello se garantizará los pagos básicos en las zonas desatendidas donde no hay servicios financieros”, precisa Yuta, quien sostiene que hasta el momento participa una sola Telco (Empresa de telecomunicaciones), que llega a los lugares inaccesibles del país.

Sin embargo, se espera que paulatinamente, conforme avanza la cobertura de las operadoras de telecomunicaciones, haya más participantes en este piloto impulsado por el BCRP, para dotar también de los servicios financieros a los peruanos y peruanas que habitan en las zonas más recónditas.

“Es el brazo del Banco Central para llegar a la población de las zonas del país, que por razones geográficas, de lejanía con las áreas urbanas, están desatendidas por el sistema financiero peruano”, añade Yuta.

Regulación y desarrollo de mercado

México y Brasil lideran el desarrollo de estas herramientas digitales, seguidas de Colombia, Argentina, Chile y Perú. “En el Perú, la regulación tiene como tendencia a esperar el desarrollo del mercado, lo cual es positivo ya que una regulación excesiva podría impactar negativamente y frenar la innovación”, puntualiza Ljubica Vodanovic.

La especialista plantea un enfoque de autorregulación, según la cual, la industria Fintech, donde están las billeteras digitales y las empresas emisoras de dinero electrónico, se preparen para la futura regulación adoptando los mejores estándares de la industria en otros países y tropicalizarlos, adaptarlos, al mercado peruano.

“Es crucial identificar áreas donde la autorregulación pueda reforzar la seguridad y confianza en el sistema”, anota.

Así como Arturo y su grupo de WhatsApp, “Pichanga y chelas”, alquilaron la loza deportiva para la pichanga semanal con una transacción rápida y segura, mayoritariamente con billetera digital, cada vez más peruanos pueden acceder a servicios financieros a través de estas herramientas que acercan a las personas a la inclusión financiera.

Arturo y sus amigos jugaron como nunca y lo dejaron todo en esas dos horas de fútbol. Sudorosos y cansados, fueron a la tienda de la vecina, estratégicamente ubicada al frente a la canchita. Como siempre, luego de la pichanga, pidieron las cervezas bien al polo.

—Tía Carmennnn. Un par para empezar. ¿A dónde le yapeo?, preguntó uno de los integrantes.

—Allí está el código QR, pues, transfiere al toque. —Responde la vecina, mientras destapa las dos primeras cervezas y afina el oído para escuchar el sonido en el celular que le anuncia la conformidad del depósito.